25 aprile 2009. Berlusconi al governo. Il “berlusconismo”, norma di sistema. Il trionfalismo delle destre di governo e l’ansia di revanscismo di quelle più politiche e aggressive rinnovano l’offensiva liquidazionista del patrimonio resistenziale e antifascista, del suo tessuto di valori, della sua stessa esperienza umana e storica. “E la sinistra?”,varrebbe la pena chiedersi. La politica scientemente assunta e la conseguente pratica della “smobilitazione unilaterale” condotta proprio dalla “sinistra” sul tema della Resistenza e dell’antifascismo è stata prontamente introiettata dalle Istituzioni già deboli e corrotte di una Repubblica malata, pesantemente afflitta ed infiltrata da tendenze neobonapartiste ed ambizioni autocratiche e autoritarie. Democrazia semi-fittizia ridotta a pantomima di se stessa, ormai prona agli interessi privati di privati speculatori. Così, nel rinnovato clima di sempre più solo presunta “unità nazionale” e trasversalismo tra schieramenti sempre più simili tra loro, la Resistenza, base di quella che avrebbe dovuto – e, con differenti quadrature storiche e di fase, avrebbe saputo(!) – essere una Democrazia costituzionale e costituzionalmente antifascista, è stata consegnata, progressivamente, all’oblio della Storia, progressivamente occultata dietro calunnie e menzogne artate all’occorrenza, “revisionata” sulla base di una “modernità” del mondo che esclude il passato, manipola la memoria, pregiudica il futuro e lo ipoteca. Ed il Paese, orientato e diretto, alla maniera propria al “buon pastore”, da mezzi di comunicazione di massa “sapientemente” usati ed abusati da padroni, privati e massoni, assorbe, metabolizza e tende, ormai vistosamente, verso una destra anticomunista ed eversiva che si fa pensiero dominante.

25 aprile 2009. Berlusconi al governo. Il “berlusconismo”, norma di sistema. Il trionfalismo delle destre di governo e l’ansia di revanscismo di quelle più politiche e aggressive rinnovano l’offensiva liquidazionista del patrimonio resistenziale e antifascista, del suo tessuto di valori, della sua stessa esperienza umana e storica. “E la sinistra?”,varrebbe la pena chiedersi. La politica scientemente assunta e la conseguente pratica della “smobilitazione unilaterale” condotta proprio dalla “sinistra” sul tema della Resistenza e dell’antifascismo è stata prontamente introiettata dalle Istituzioni già deboli e corrotte di una Repubblica malata, pesantemente afflitta ed infiltrata da tendenze neobonapartiste ed ambizioni autocratiche e autoritarie. Democrazia semi-fittizia ridotta a pantomima di se stessa, ormai prona agli interessi privati di privati speculatori. Così, nel rinnovato clima di sempre più solo presunta “unità nazionale” e trasversalismo tra schieramenti sempre più simili tra loro, la Resistenza, base di quella che avrebbe dovuto – e, con differenti quadrature storiche e di fase, avrebbe saputo(!) – essere una Democrazia costituzionale e costituzionalmente antifascista, è stata consegnata, progressivamente, all’oblio della Storia, progressivamente occultata dietro calunnie e menzogne artate all’occorrenza, “revisionata” sulla base di una “modernità” del mondo che esclude il passato, manipola la memoria, pregiudica il futuro e lo ipoteca. Ed il Paese, orientato e diretto, alla maniera propria al “buon pastore”, da mezzi di comunicazione di massa “sapientemente” usati ed abusati da padroni, privati e massoni, assorbe, metabolizza e tende, ormai vistosamente, verso una destra anticomunista ed eversiva che si fa pensiero dominante. Cosa aspettarsi di peggio? Un nuovo fascismo, quale involuzione autoritaria delle Istituzioni repubblicane, sdoganato dalle tentazioni golpiste del Berlusconi piduista o il perduto antifascismo di chi si pente degli “eccessi” del passato, chiede scusa e, per farsi accettare nei circoli dei burocrati di Palazzo ad oggi fabbricanti universali di pubblica opinione, abbandona ogni vigilanza e livello di difesa delle Istituzioni democratiche faticosamente conquistate da chi ha lottato per la Libertà?

Ad ogni modo risulta già presente e chiaro, quale indotta “amnesia della Repubblica”, un uso “politico” della Storia tutto teso allo scopo di minare le fondamenta antifasciste della Repubblica Italiana per poter così manomettere la Costituzione che ne è alla base e portare a compimento il disegno, già in itinere da anni, di ridefinizione neo-corporativa dello Stato borghese. Costituzione che, con il suo portato e la sua storia, rappresenta ancora oggi effettivo ostacolo alla riorganizzazione dei rapporti economico-sociali di sfruttamento nel quadro di un capitalismo in odore di svolta autoritaria, repressiva, regressiva. Operazione, dunque, di rovesciamento della verità storica quale atto di “pacificazione coatta” funzionale alla determinazione innaturale di una “memoria condivisa” del tutto appannaggio di una classe dominante “bipartisan” (centrodestra e centrosinistra) il cui revisionismo strumentale fittiziamente contrapposto determina la rispettiva convergenza d’interessi nel gestire il processo di forzata disciplinizzazione sociale aliena e impermeabile a qualsiasi istanza di emancipazione reale delle classi subalterne. Nesso tra le due forme di revisionismo, in definitiva, accomunate dalla stessa ansia di stabilizzazione extra-democratica del Sistema, del Potere.

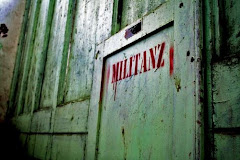

Intanto, la resa ideologica incondizionata degli anni Novanta – come propria al teorema della “morte delle ideologie” assunto dai teorici dell’attuale revisionismo storico (Renzo de Felice, Francois Furet, etc.) e “magistralmente” condotto, tanto dai fautori della Bolognina storica che da voltagabbana dell’ultim’ora, a danno delle speranze di difesa, emancipazione e di riscatto di milioni di lavoratori e i loro figli – ci trova oggi vittime subalterne del monopolio esclusivo di un’ideologia unica, totalizzata, totalizzante: l’ideologia della destra, indubbiamente più congeniale al mantenimento dell’ordine sociale esistente e la relativa separatezza di classe. Rampantismo, fittizio “autodafé”, individualismo esasperante, razzismo, sessismo sono gli elementi di una dittatura mediatica che orienta le masse all’occorrenza, le determina, le sopisce: schiere di venditori marcati Pubblitalia, rabbonitori di Mediaset, starlette della politica e rassicuranti sorrisi sempre in scena preparano il terreno della “rinnovata” propaganda cripto-fascista, i suoi contenuti eversivi, le sue degenerazioni più nefaste. E allora pieno è il sostegno politico ad ogni sforzo militare e imperialista, esplicito l’odio verso gli immigrati considerati gente di “popoli inferiori”, emblematico il recupero dell’integralismo cattolico più retrivo e oscurantista, evidente la demonizzazione di qualsivoglia attività sindacale e delle lotte sociali, “normale” l’uso della demagogia populista, ovvio – ahinoi! – lo sdoganamento di gruppi neonazisti pesantemente ideologizzati, coinvolti, quali potenziale ma già effettivo “braccio armato”, nelle trame eversive del Governo ed eredi tutt’affatto che pentiti della peggiore deriva mussoliniana.

Oggi, 25 aprile 2009, siamo nuovamente in piazza, ad osservare la Memoria della Lotta, a guadagnarci ancora ad un futuro di nuova Conquista e di Vittoria.

Noi, donne e uomini di Popolo e coscienza, per Essa ci battiamo, ci batteremo ancora. Giacché viviamo. Siamo partigiani. Odiamo chi non parteggia.